Chaque mois, le rapatriement des salaires est une préoccupation pour les travailleurs transfrontaliers travaillant en Suisse. Les Neobanks s’étaient déjà positionnées sur cette question avant la pandémie. La crise sanitaire a encore poussé son adoption. Par exemple, l’augmentation du télétravail a poussé les voyageurs transfrontaliers à préférer des méthodes de rapatriement salarial plus simples et plus efficaces, plus faciles à utiliser à distance. Dans ce domaine, les néobanques commencent à prendre des parts de marché aux banques traditionnelles .

Cet article complète le précédent « Rapatriement des salaires frontaliers 1/2, bank-bureau de change-change internet ». Nous passons ici aux néobanques, ces nouveaux acteurs appréciés par les voyageurs frontaliers pour le rapatriement des salaires. Il décrira les réactions des banques traditionnelles qui cherchent à s’adapter aux offres numériques et à rester compétitif. Les prochaines solutions pour le rapatriement des salaires, d’un futur… on ne les évoquera pas jusqu’à présent !

A voir aussi : Lille et la situation de l’emploi

Récapitulatif :

-

- Que proposent les néo-banques ?

- Combien coûte le rapatriement des salaires ?

- Banque suisse — Wise — Revolut — Banque Française

- Rapatriement de votre salaire transfrontalier : mise à jour 2019

- En 2021, Yuh — Wise — Revolut — Banque Française

- Que disent les utilisateurs à ce sujet ?

- Contre-attaque des banques

- Le choix de la flexibilité

- L’arrivée d’acteurs supranationaux

- Et qu’en est-il des banques centrales ?

- Notre dossier sur les néo-banques

Plan de l'article

- Que proposent les néo-banques ?

- Combien coûte le rapatriement des salaires ?

- Ces méthodes de rapatriement sont basées sur une succession d’acteurs. Chacun est utilisé pour la partie du service qu’il est censé faire mieux. Vous obtenez le meilleur prix. Certains lecteurs du Forum considèrent que c’est compliqué. D’autres pensent que les économies justifient un peu de complexité. Banque suisse — Wise — Revolut — Banque Française

- Rapatriement salarié transfrontalier : mise à jour

- En 2021, Yuh — Wise — Revolut — Banque Française

- Que disent les utilisateurs à ce sujet ?

- Contre-attaque des banques

- Le choix de la flexibilité

- L’arrivée d’acteurs supranationaux

- Et qu’en est-il des banques centrales ?

- Notre dossier sur les néo-banques

Que proposent les néo-banques ?

Comme son nom l’indique, ce quatrième acteur à atteindre le secteur de la paie est similaire à une banque. La néo-banque est une start-up ou une filiale bancaire traditionnelle qui utilise de nouveaux technologies permettant de fournir certains services bancaires par le biais du Web. Il ne s’agit pas à l’origine d’une banque Internet comme celles créées au cours des 15 dernières années. La néo-banque entre sur le marché en se spécialisant dans un ou deux services. Il vise à offrir la meilleure expérience utilisateur et un prix compétitif à partir d’une offre limitée.

A voir aussi : Découvrez le symbolisme de l'orchidée bleue

Le préfixe « neo » souligne que l’offre est nouvelle. L’avenir dira si cette couverture combinant changement et moyens de paiement est pertinente pour répondre au besoin de rapatriement salarial des travailleurs transfrontaliers. Les taux de change et les frais sont agressifs. La facilité d’utilisation ajoute un avantage concurrentiel.

Vos clients s’élèvent désormais à des millions. Ils révolutionnent donc les habitudes de consommation et le secteur bancaire traditionnel . L’absence de succursales, une offre spécifique et le peu de personnel permettent aux néobanques de réduire leurs marges et commissions et de ne pas facturer de commissions gestion des comptes.

Revolut

La Révolut néo-bancaire est celle qui a le plus de résonance dans le Forum frontalier. Il a été lancé en 2014 par deux anciens employés du Credit Suisse. Revolut propose un compte multidevise. Il vous suffit de télécharger l’application, d’ouvrir votre compte (en quelques minutes) et d’effectuer un premier transfert d’argent par carte de crédit ou virement bancaire.

En plus de son aspect pratique au quotidien (vous pouvez suivre l’évolution du trading en direct depuis votre smartphone), il couvre toutes les fonctions de rapatriement pour les voyageurs transfrontaliers et offre un taux de change avantageux : pas moins que la fixation interbancaire actuelle. Revolut propose également des transferts à l’étranger sans commission.

Depuis le début de 2019, Revolut a mis en place les IBAN domiciliés en Suisse appelés « IBAN CH » ici. C’est une bonne nouvelle de pouvoir obtenir votre salaire de votre employeur directement sur ce compte, mais cela le service n’est disponible que pour les résidents suisses. Actuellement, les voyageurs transfrontaliers n’ont accès qu’à un IBAN « LT » soumis à des frais de transfert par les banques suisses.

Pour accéder à l’offre de Revolut pour les particuliers : L’offre de carte Revolut

pour les indépendants et les entreprises : Revolut Business : l’offre de cartes pour les professionnels

N26

Cette néobanque créée en Allemagne est présente en France depuis janvier 2017.

Il offre les services attendus par une néobanque : présence sur mobile, ergonomie et facilité d’utilisation, avec un compte en euros (IBAN enregistré auprès Domicile allemand, « DE »). Il vous permet de payer dans plusieurs devises sans frais tout en appliquant les taux de change Mastercard. La gamme de services de N26 s’est beaucoup développée ces derniers temps.

Combien coûte le rapatriement des salaires ?

L’objectif de minimiser les coûts de rapatriement et d’obtenir le meilleur taux de change a conduit Sli74 à détailler le montant de chaque étape des coûts de rapatriement . En 2018, Sli74 a présenté au Forum des Frontiers la méthode qui combinait « sécurité et économie ». Cette méthode était valable jusqu’à l’été 2019. Les coûts ci-dessous montrent que l’objectif a été atteint. Sli74 a mis à jour la méthode en 2019En 2021, Dydou et Pitkaribou ont mis à jour la méthode de rapatriement.

par le biais d’une banque traditionnelle.

-

Ces méthodes de rapatriement sont basées sur une succession d’acteurs. Chacun est utilisé pour la partie du service qu’il est censé faire mieux. Vous obtenez le meilleur prix. Certains lecteurs du Forum considèrent que c’est compliqué. D’autres pensent que les économies justifient un peu de complexité. Banque suisse — Wise — Revolut — Banque Française

C’est la méthode proposée par Sli74 en 2018 :

Tout d’abord, ouvrez un compte en Suisse auprès d’une banque suisse pour recevoir votre salaire . Pour ma part, je suis au BCGE, frais de 3 CHF par mois 18 CHF de frais frontiers/3 mois. Avec cela, j’ai un compte en CHF, une carte bancaire Maestro et un accès complet à mon compte via Internet et l’application téléphonique. Tarif = 9 CHF/mois

Ensuite, j’ai ouvert un compte Revolut , très facilement via l’application téléphonique, j’ai 2 comptes, un en euros et un en CHF, un Mastercard mais le compte de base. Frais = 0€

J’ai un compte TransferWise , où j’ai pris une carte de débit Mastercard gratuite et ouvert une ligne de compte sur CHF, gratuit ! J’utilise également l’application Transferwise Phone pour gérer la carte bancaire (autorisation, blocage de la carte en temps réel si je ne l’utilise pas, limite de paiement maximale, etc.) Il n’y a pas non plus de frais pour l’ouverture du compte, carte bancaire = 0€

Je transfère mon argent en CHF de BCGE vers ma ligne de compte Transferwise CHF .

Une fois reçu, je transfère l’argent que j’ai reçu en CHF sur Transferwise sur mon compte Revolut en CHF .

C’est là que la carte Transferwise entre en jeu. Vous accédez à votre application Revolut, sur la page principale de l’application, vous cliquez sur le signe en haut à gauche. Vous allez débiter votre compte Revolut. Choisissez la devise, c’est-à-dire CHF, puis le mode de paiement. Ajoutez votre carte de débit Transferwise et payez le montant que vous souhaitez.

Votre compte Revolut est alors immédiatement crédité en CHF du montant que vous souhaitez et votre compte Transferwise. le même montant est débité, gratuitement. (S’il est gros, il suffit de configurer les autorisations de débit maximales pour la carte bancaire dans l’application Transferwise du téléphone) : Frais = 0€.

Désormais sur Revolut, et jamais le week-end et les jours fériés (le prix ne change pas car les échanges sont fermés : les paiements effectués le week-end ont une différence de taux comprise entre 0,5 et 2% selon la devise. Il s’agit de compenser une éventuelle hausse ou baisse des devises lors de la réouverture des marchés lundi matin).

Ainsi, uniquement les jours ouvrables du lundi au vendredi, il vous suffit de changer votre CHF en EUROS et cela en temps réel avec le court changement par seconde. C’est vous qui décidez à quel rythme, c’est immédiat ! Jusqu’à 6000€ gratuits et au-dessus de ce qu’il y a des frais. La conversion de votre argent dans une autre devise est gratuite jusqu’à 6 000€ convertis par mois. Au-delà de cela, un commission de 0,5 %.

Rapatriement salarié transfrontalier : mise à jour

Les modifications apportées à l’été 2019 dans la gestion des IBAN pour les comptes Revolut ont incité alain68 et Sli74 à mettre à jour le processus :

alain68 le 30 octobre « (…) retourner de l’argent à Revolut avec une carte de crédit qui ne se trouve pas dans le pays de résidence génère des coûts importants.

La solution la moins chère reste actuellement un transfert d’une banque en Suisse vers le compte Revolut au Royaume-Uni, puis un changement de Revolut, puis un transfert vers un compte en France.

Les seuls coûts que cela génère (si le transfert n’est pas un week-end et si le montant à modifier ne dépasse pas 6 000€) sont les frais de virement international de votre banque… en UBS, cela coûte 5 CHF »

Récemment, en 2021, l’échange d’expériences au sein du Forum a mis à jour une nouvelle stratégie, plus adaptée à la nouvelle tarifs.

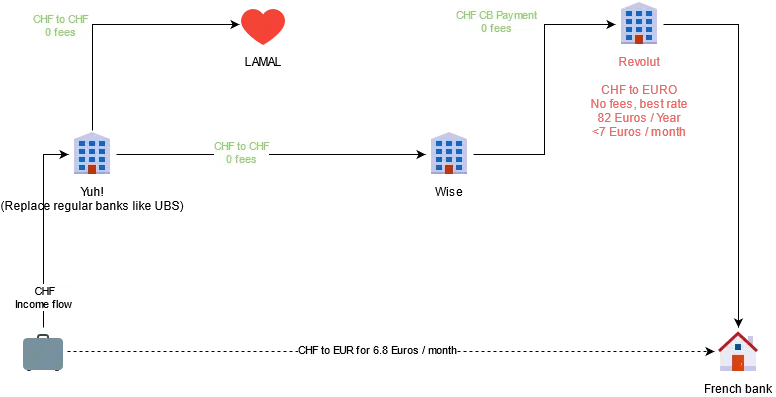

En 2021, Yuh — Wise — Revolut — Banque Française

Proposée par Dydou et Pitkaribou, cette nouvelle méthode consiste à demander à l’entreprise suisse pour laquelle nous travaillons de payer le salaire sur un compte Yuh. Depuis cette néo-banque, vous pouvez payer votre assurance LaMAL et déposer votre argent sur un compte Wise, sans frais. Depuis Wise, nous pouvons effectuer un transfert vers notre compte Revolut, évitant ainsi d’éventuels frais. Ensuite, vous échangez vos francs suisses en euros à un prix imbattable grâce à Revolut. Ensuite, il ne vous reste plus qu’à virer vos euros sur votre compte bancaire français.

Pour expliquer la procédure, Pitkaribou a fourni le schéma suivant

:

Que disent les utilisateurs à ce sujet ?

Sur le forum des passages frontaliers, les opinions de ceux qui ont utilisé des néobanques sont plutôt positives :

Malfrok, 6 mars : J’utilise Revolut et j’en suis très content.

Will, 7 mars : Non Je recommande N26. J’ai été l’un des premiers à adopter jusqu’à présent, mais le service/support s’est vraiment détérioré. Le modèle de paiement est inévitablement arrivé, mais malheureusement, il n’est pas à la hauteur du niveau de service.

Le processus de rapatriement semble encore un peu compliqué pour certains :

alain68 le 20 août : Bref, il est vraiment difficile de ne pas se faire voler de l’argent par votre banque.

Les subtilités d’utilisation sont partagées par les voyageurs frontaliers :

Ptislim, 10 septembre : Lorsque je fais le transfert, je mets tous les frais à la charge du bénéficiaire, c’est-à-dire Revolut, donc je n’ai que 5 CHF de frais.

Camocim, 21 août : Ce qui est étrange, c’est qu’un virement de ma banque CH ou du compte CH de TW serait rejeté par Revolut, mais une fourniture de Revolut avec la carte TW ne le serait pas… mais provenant du même compte CH non domicilié en Suisse…

Certains utilisateurs sont enthousiasmés par le taux de change et l’immédiateté de l’échange, comme s’ils étaient directement connectés au marché :

alain68, 14 août : taux de change interbancaires en direct… vous voyez les fluctuations et le moment où vous cliquez sur l’échange est terminé… Tout simplement IMBATTABLE ! les seuls frais sont ceux de votre banque suisse, car il s’agit d’un virement sur un compte au Royaume-Uni.

Les inconvénients de la nouveauté restent… des changements dans l’offre, bloquant la réception de fonds pour la vérification de l’origine. L’offre actuelle de néobanques ne semble pas capable de remplacer le rôle des banques « traditionnelles » pour les voyageurs frontaliers…

Les néobanques étrangères demandent une licence bancaire en Suisse. Cela leur permettra de proposer un IBAN CH nominatif à un non-résident et d’élargir leur gamme de produits suisses. Avec quelques millions d’utilisateurs, ils commencent à prévaloir sur le marché et ombragent le secteur bancaire traditionnel. Paradoxalement, cette tendance est confirmée par l’arrivée de néobanques suisses, liées aux banques traditionnelles.

Contre-attaque des banques

Les banques traditionnelles ne restent pas inactives. . Ils ripostent en faisant évoluer leur « Online Banking ». Certains vont même créer leur propre néo-banque. Face à de nouveaux concurrents, ils élargissent leurs offres numériques. Par exemple, PostFinance et Swissquote ont récemment uni leurs forces pour lancer Yuh . Cette application vous permet de transférer de l’argent, d’économiser ou même d’échanger.

Swiss Credit entre dans la course avec son application CSX qui vous permet d’ouvrir un compte et d’obtenir une carte de débit gratuitement. L’offre de base nécessite 2 CHF pour chaque retrait, mais une carte premium de 47,40 CHF par an vous permet de retirer de l’argent sans frais supplémentaires. Veuillez noter qu’il existe une offre pour les jeunes (de 12 à 25 ans) qui vous permet de bénéficier gratuitement de l’offre premium. Un partenariat avec AXA Insurance vous permet également de souscrire une assurance via l’application.

Outre CSX, le Credit Suisse s’engage également à diversifier son offre en ouvrant des espaces de coworking dans ses bureaux. À Zurich, les sites du Credit Suisse servent également de bar et d’espace de conférence. Il faut dire que les taux de change CSX sont toujours supérieurs à ceux des néobanques comme Revolut et N26. Par conséquent, en fournissant des services supplémentaires, tels que la mise à disposition d’espaces de travail, que la banque suisse cherche à mettre en avant .

En février 2018, Cler Bank (anciennement Coop Bank) a lancé son application Zak. Cependant, il est nécessaire d’avoir une adresse en Suisse pour pouvoir s’inscrire, de sorte que la demande s’adresse davantage aux résidents suisses et non aux voyageurs transfrontaliers vivant en France. C’est également le cas de Neon, une application développée par Hypothekarbank Lenzburg.

Le choix de la flexibilité

Les contributions des travailleurs frontaliers au Forum des Frontiers, l’échange de leurs expériences et l’intelligence collective mobilisée témoignent de l’importance de cette question. Ces travailleurs transfrontaliers sont flexibles dans l’adaptation de leur solution de rapatriement flexible. Ils s’adaptent à l’évolution des offres et s’en approprient .

Nous notons également que, malgré les imperfections des premières versions des offres néo-bancaires, les travailleurs frontaliers peuvent rester fidèles à une solution et suivre son évolution. Mais pour qu’une offre réponde à vos intérêts, elle doit faire preuve d’une certaine transparence des coûts et offrir une efficacité immédiate.

Néorapatriation

En étudiant les néobanques, nous avons constaté l’augmentation du nombre de travailleurs qui construisent ce que l’on peut appeler des méthodes de néorérapatriement des salaires. Ces nouvelles méthodes adaptent l’offre disponible à vos besoins spécifiques de rapatriement : parfois un salaire standard, parfois un salaire boni, un jour ouvrable, un week-end, etc. modulent l’utilisation des différents circuits au cas par cas. Nous sommes loin de l’ancien virement bancaire programmé automatiquement à la fin de chaque mois.

La légitimité de l’efficacité

Nous avons également noté que la légitimité des banques à être l’unique acteur du rapatriement des salaires s’est sérieusement érodée. Les acteurs Internet étrangers sont choisis par les voyageurs transfrontaliers sur la base de critères de transparence, de praticité, d’économie et d’efficacité.

Cette modification du critère de légitimité a été identifiée par les banques. Pour preuve, ils proposent désormais des solutions de rapatriement soutenues par applications mobiles de partenaires Fintech sans que le nom de la banque n’apparaisse. C’est le cas de la MortTheKarbank Lenzburg avec néon . Le nom de la banque ne suffit plus à appuyer le choix d’une solution. C’est l’efficacité d’une offre qui lui donne de la légitimité !

Solutions d’avenir pour le rapatriement des salaires des travailleurs transfrontaliers

L’arrivée d’acteurs supranationaux

Sli74, en décembre 2018 : Contrairement à de nombreux voyageurs transfrontaliers, je consomme également en Suisse et n’ai aucune confiance dans la zone euro et le Brexit, je préfère que mon argent reste dans une banque suisse. »

Avec des solutions de rapatriement salarial de plus en plus fluides, la question du prélèvement automatique du travailleur transfrontalier se posera un jour, en France, en Suisse ou… ailleurs.

Les portefeuilles électroniques proposés par les principaux acteurs du WEB arrivent. Sont conçu pour être pratique et sûr, pour acheter facilement des biens et des services, pour effectuer des transferts instantanés, le tout avec des frais minimes. Au vu de l’enthousiasme actuel et de l’amélioration continue de l’offre de néobanques, leur succès semble inévitable.

Qu’il s’agisse de la Balance de Facebook ou d’un collègue, des solutions simples émergeront pour le rapatriement des salaires des travailleurs transfrontaliers.

Et qu’en est-il des banques centrales ?

Ces solutions affecteront les banques centrales. Ils doivent accompagner et guider le mouvement, améliorer ces initiatives, aider à les sécuriser, aligner les réglementations.

Actuellement, ce sont principalement les crypto-monnaies, et en particulier les stablecoins, qui préoccupent les banques centrales . Bien que les pièces stables soient un excellent moyen de rapatrier votre salaire, vous devrez voir comment elles pourront croître. En tant que tel, la Balance a déjà payé le prix pour les préoccupations des gouvernements et des banques centrales électriques.

En plus de réglementer les initiatives privées, les banques centrales ont également l’intention de proposer des solutions alternatives. De nombreuses études et expériences visent à émettre des « monnaies numériques des banques centrales ». En bref, les crypto-monnaies émises par les banques centrales aux citoyens. Outre les avancées techniques liées au rapatriement des salaires, ce sont donc de véritables bouleversements institutionnels qui semblent se produire.

Notre dossier sur les néo-banques

règlements.

Actuellement, ce sont principalement les crypto-monnaies, et en particulier les stablecoins, qui préoccupent les banques centrales . Bien que les pièces stables soient un excellent moyen de rapatrier votre salaire, vous devrez voir comment elles pourront croître. En tant que tel, la Balance a déjà payé le prix du préoccupation des gouvernements et des banques centrales.

En plus de réglementer les initiatives privées, les banques centrales ont également l’intention de proposer des solutions alternatives. De nombreuses études et expériences visent à émettre des « monnaies numériques des banques centrales ». En bref, les crypto-monnaies émises par les banques centrales aux citoyens. Outre les avancées techniques liées au rapatriement des salaires, ce sont donc de véritables bouleversements institutionnels qui semblent se produire.

:

: